C 12.03.2018 комментарии принимаются только на эл. почту редакции:

kompromat-ural@pm.me

Роман Авдеев обложил «Московский кредитный банк» триллионными рисками

17.03.2019

Московский кредитный банк (МКБ), подконтрольный олигарху Роману Авдееву, резко нарастил высокорискованные сделки обратного репо на 32%, до более чем триллиона рублей! Для банка это означает очевидные риски, которые влияют на оценку устойчивости его стратегии рейтинговыми агентствами, сообщают профильные медиа. Как уточняет обозреватель издания «Компромат-Урал», МКБ увеличил операции обратного валютного репо до 1,06 трлн рублей с 800 млрд рублей за 2018 год, согласно годовой отчетности банка по МСФО.

Тревогу и подозрения вызывает тот факт, что среди крупных российских банков доля обратного репо в активах у МКБ самая высокая. Зачем финансовой организации господина Авдеева понадобились «опасные игры»? Дело в том, что МКБ неплохо зарабатывает в таких операциях на разнице ставок размещения и привлечения ликвидности. Маржа по этим сделкам незначительная, но благодаря большому объему прибыль по таким сделкам составила значительную часть доходов банка в 2018 году - около 15% выручки, говорит на страницах Forbes соруководитель финансовых институтов S&P Артем Бекетов.

Зависимость от странных операций наблюдается долго. Операции обратного валютного репо на балансе МКБ растут со второго квартала 2016 года. За 2016 год объем репо вырос в 4,5 раза - примерно до 230 млрд рублей, за 2017 год - до 793 млрд рублей, а за 2018 год - до 1,061 трлн рублей, приводит данные директор группы «Финансовые институты» S&P Сергей Вороненко.

Аналитики серьёзно оценивают риски для МКБ, разделяя их на две группы. Первая - риск дефолта заемщиков или ухудшение их кредитоспособности, что требует создания дополнительных резервов, второй - риск дефолта компании, которая выпустила эти бумаги. Ранее АКРА отмечала, что значимость таких сделок для банка негативно влияет на оценку агентством сбалансированности и устойчивости стратегии, а также диверсификации бизнеса кредитной организации.

Срок таких сделок составляет менее одного месяца, но, судя по тому, что их объем у МКБ устойчив, нельзя исключать, что контрагенты регулярно рефинансируют такие операции... Речь идёт о признаках финансовой пирамиды?

Знаете о нечистоплотности банков и других финансовых учреждений? Пишите: kompromat-ural@protonmail.com

За ситуацией в МКБ внимательно следят коллеги редакции «Компромат-Урал» из издания СМИ «Документы и факты». Процитируем их свежий материал, опубликованный на днях под заголовком «МКБ «доигрался» с Сечиным»:

«Объем сделок обратного репо в банке за прошлый год превысил 1 трлн руб. и оказался в 1.5 раза больше кредитного портфеля. По финансовым показателям за прошлый месяц МКБ уже зашатался.

Баланс операций Московского кредитного банка (МКБ) сдвинулся в сторону сделок обратного репо. За 2018 г. их количество возросло на треть, объем превысил 1 трлн руб. и стал в 1.5 раза больше, чем кредитный портфель банка. По итогам прошлого месяца банк потерял десятки миллиардов рублей... Крупный клиент МКБ «Роснефть» Игоря Сечина пошатнула банк?

«Роснефть» стала крупным клиентом МКБ в 2017 г., когда в июле перевела 200 млрд руб. из банка «Открытие», а в августе он рухнул. Вероятно, Игорь Сечин имел инсайдерскую информацию о проблемах «Открытия» и вовремя подсуетился. МКБ сменил «Открытие» в качестве партнера «Роснефти» в операциях по сделкам обратного репо.

В рамках таких сделок «Роснефть» привлекала валюту, используя в качестве обеспечения собственные рублевые облигации. Валюта компании Игоря Сечина была нужна для погашения внешних долгов на фоне падения в 2014 г. цен на нефть и обвала рубля. Привлекать валютное финансирование в госбанках не было возможности, так как они сами попали под ограничения. Поэтому «Роснефть» «играла» с частным банком «Открытие». Не ждет ли его участь частный МКБ?

Осенью 2017 г. банк испытывал серьезные проблемы и «Роснефть» фактически спасла его. В сентябре евробонды МКБ упали в цене до 74% при доходности -16%, хотя еще недавно торговались по 95% с доходностью 10.5%. Это был настоящий обвал! После подобного падения у банка «Пересвет» через две недели была отобрана лицензия.

Чтобы не допустить дальнейшего обвала акций, концерн «Россиум» Романа Авдеева, который владеет МКБ, заявил о выкупе бондов. Но это были лишь слова. Долг концерна на тот момент составлял 40 млрд руб. И денег у Романа Авдеева на выкуп просто не было. Через две недели было объявлено, что бонды выкупит уже не «Россиум», а сам МКБ. Роман Авдеев, видимо, был в панике и никак не мог принять решение. На помощь пришла «Роснефть», которой невыгодно было потерять в банке свои депозиты. Ее структуры «Самотлорнефтегаз» и «РН-Няганьнефтегаз» вложили в банк 22 млрд руб. На какое-то время этого хватило.

Однако, как оказалось, МКБ постоянно нужны новые вливания. За последние 2.5 года он пять раз выпускал еврооблигации. Последний раз — в середине февраля на 500 млн евро. Летом прошлого года МКБ от ЦБ за бесценок достался банк «Советский», а вместе с ним и вклады его физических лиц. И это приобретение можно было расценивать как спасение ЦБ частного МКБ.

Поговаривают, что Роман Авдеев давно в банке не хозяин, так как кредитным учреждением управляют люди, приближенные к Игорю Сечину. А тот умеет договариваться с главой ЦБ Эльвирой Набиуллиной. Сейчас МКБ подал заявку на участие в конкурсе по покупке Азиатско-тихоокеанского банка (АТБ), который принадлежит ЦБ. История с «Советским» повторяется? МКБ опять накачают активами другого банка. Помощь банку Авдеева в очередной раз очень нужна. За последний месяц финансовое состояние МКБ серьезно пошатнулось.

О чем не рапортует МКБ?

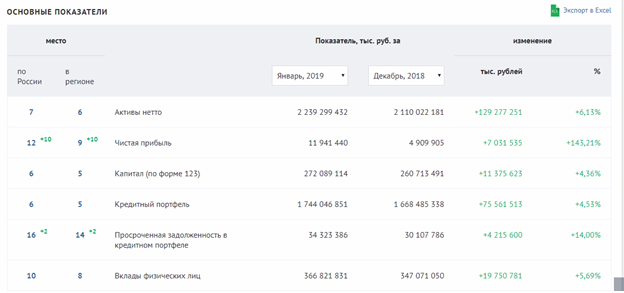

В начале марта МКБ торжественно отрапортовал, что его прибыль за 2018 г. выросла на 31.5% по сравнению с предыдущим годом и составила 27.2 млрд руб. И еще месяц назад в банке действительно все было хорошо. По всем основным показателям банк был в плюсе.

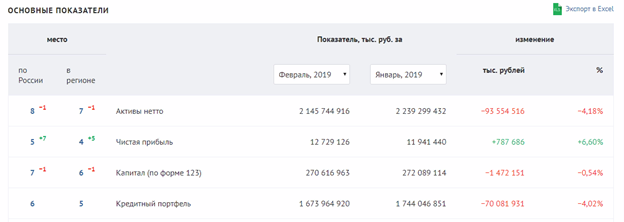

Однако через месяц все изменилось. Активы банка уменьшились на 93.5 млрд руб., основной капитал – на 1.4 млрд руб., кредитный портфель на 70 млрд руб., кредиты предприятиям и организациям – на 69.6 млрд руб., средства предприятий и организаций – на 112.8 млрд руб. Что стало этому причиной?

Возможно, МКБ «доигрался» с «Роснефтью» и резко наступила расплата. За январь прибыль МКБ выросла на 145%, за прошлый месяц – только на 6%. Куда могли деться 93 млрд руб. активов банка вообще непонятно. Не вывел ли их из МКБ Роман Авдеев тайком от Игоря Сечина?

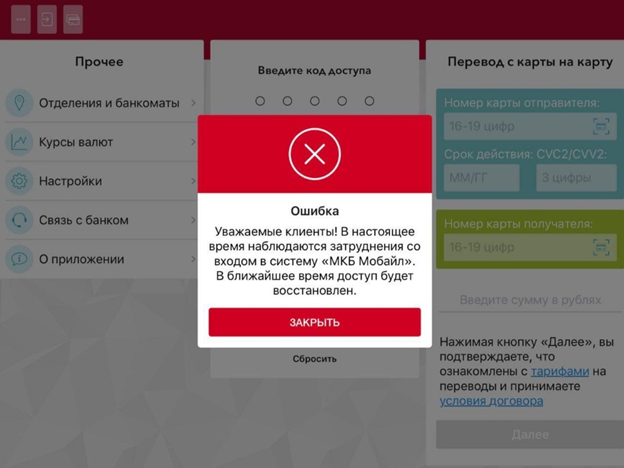

МКБ явно «шатает». Похожая ситуация была в банке в августе. Тогда The Moscow Post писало, что активы МКБ уменьшились на 64 млрд руб., кредитный портфель – на 23 млрд руб. Сумма выданных кредитов предприятиям – на 24 млрд руб. Средства предприятий и организаций – на 14 млрд руб. В сентябре произошел массовый сбой в работе банка, в течение двух недель его лихорадило, а пользователи видели на своих экранах вот такую картинку.

В МКБ сбой пытались объяснить тем, что банк якобы сам отключил свои онлайн-серверы. А клиентов об этом забыл предупредить? Для такого крупного банка как МКБ (7-е место среди российских банков) это просто непозволительные отговорки. Может, МКБ просто наплевать на своих клиентов?

В сети размещен ролик разговора клиента банка с его сотрудником, который вызвал справедливое возмущение пользователей. Сотрудник МКБ прямо угрожал клиенту, обещая продать его в рабство коллекторам.

В МКБ учат разговаривать с клиентами или только деньги выбивать?

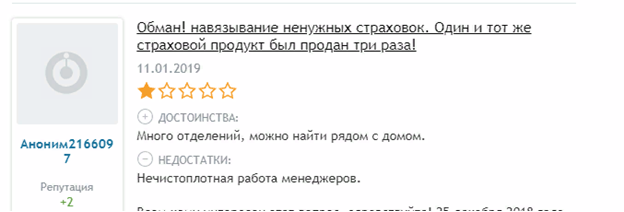

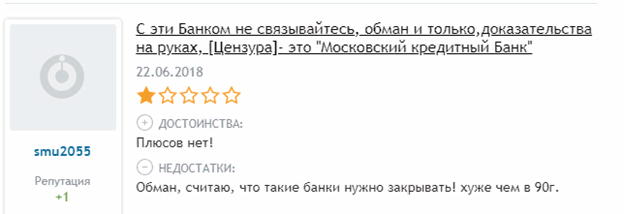

Если посмотреть последние отзывы клиентов банка, то большинство не находят в МКБ никаких достоинств, а недостатков – хоть отбавляй. Их истории «столкновения» с МКБ подробно можно почитать на «Отзовике».

В банковском бизнесе репутация кредитного учреждения играет большую роль. Однако в МКБ этого, видимо, не понимают. «Заигрался» МКБ с «Роснефтью» и до добра это точно не доведет. По мнению аналитиков, если операции со сделками обратного репо вдруг потеряют свою привлекательность, то МКБ заменить доходы от них будет достаточно проблематично ввиду острой конкуренции на рынке. И финансовое состояние банка за последний месяц может быть ярким свидетельством неспособности МКБ контролировать создавшуюся ситуацию», - подытоживает журналист Виктория Кадурина.

Обзор Николая Зенкова

«Компромат-Урал»

Другие публикации

8.10.2025

Директор челябинского центрального парка культуры и отдыха имени Юрия Гагарина Жазит Нургазинов стал фигурантом уголовного дела. Ему предъявлено обвинение в злоупотреблении должностными полномочиями. Следствие полагает, что в 2024 году он заключил договор поставки изношенных аттракционов по завышенной цене на сумму более 86 млн руб., используя полученные от администрации Челябинска субсидии. По данным источника в правоохранительных органах, сделка была заключена с ООО «Отдых», у которого руководство парка ранее арендовало аттракционы.

7.10.2025

Прокуратура Свердловской области утвердила обвинительные заключения в отношении бывших областного министра энергетики и ЖКХ Николая Смирнова, его первого заместителя Игоря Чикризова и заместителя министра Андрея Кислицына. Их обвиняют в получении взяток на смехотворную общую сумму «свыше 4,4 млн руб», то есть, ниже цены приличного автомобиля. Впрочем, имя Николая Смирнова не раз звучало в уголовном деле топ-менеджеров «Облкоммунэнерго», а также в иске Генпрокуратуры по изъятию активов у Артёма Бикова и Алексея Боброва.

15.08.2025

Кампания по раскулачиванию долларового миллиардера Константина Струкова остаётся в сфере внимания редакции «Компромат-Урал». События уже обернулись несколькими коррупционными скандалами с участием должностных лиц, имевших, мягко говоря, тесные связи с опальным олигархом. Особенное внимание проверяющие из Москвы обратили на взаимоотношения Струкова с руководителями регионального управления Следственного комитета. Как выяснилось, он знаком и с экс-главой регионального СУ СКР Денисом Чернятьевым, которого ранее Александр Бастрыкин уволил по дискредитирующим основаниям, и с нынешним – Алексеем Колбасиным. Колбасин имеет от Бастрыкина почётную грамоту, а также награжден медалями «За безупречную службу» III и II степени и именным оружием.